来源: 凤凰网

国企民企虽然分属上下游,但同样存在竞争关系,如果变成分蛋糕的游戏,这对两者都是伤害。

作者|聂日明

上海金融与法律研究院研究员

7月中旬,国资委公布2022年上半年央企主要经济数据:中央企业实现营业收入19.2万亿元,同比增长12%,实现利润总额1.4万亿元,同比增长7.1%。实现净利润1.1万亿元,同比增长6.1%。累计上交税费1.5万亿元,同比增长14.4%。这些数据说明:国有企业的利润在增长。那么,这个利润水平是高还是低,其影响是什么?这是本文将要讨论的问题。

近十年国企利润总额上升,主要是资产规模扩张的结果

首先,我们来看一下国有企业整体的经营,国企的利润和上缴税费表现得很好。从图1可以看到,自2017年以来,国有企业的营业收入、利润总额和应交税费持续增长。2020年因为新冠疫情防控,略有下降,但2021年基本上补涨回来。两年平均来看,2021年的上涨延续了2017年以来的上涨趋势,没有什么特别的地方。

图1|全国国有及国有控股企业经济运行情况(2021-2021)

数据来源:财政部网站的历年“全国国有及国有控股企业经济运行情况”,不含一级金融企业,以下同。

利润总额和上缴税费的上升原因有很多种,可能是经营效率提高了,同样的资产和净资产带来了更多的收入和利润,也可能是资产膨胀所致。到底是怎么样的呢?相比2014年,2020年全国国企资产规模上升了1.3倍,不过,营业总收入只增加了32%,利润总额增加了41%,收入和利润的增长速度明显低于资产和负债规模。因此,我们需要消除资产规模的影响,进一步考查其经营绩效。分析师一般会采用总资产报酬率(ROA,息税前利润/资产总额)和净资产收益率(ROE,净利润/净资产)来评估企业的经营绩效,前者是指企业运用全部资产的总体获利能力,后者是企业运用自有资本获得净收益的能力。如图2所示,众所周知,中国在1998年进行了抓大放小的国企改革,一些亏损的、中小型以及竞争性行业的国企被推向市场。轻装上阵的国企经营绩效迅速改善,从盈利面上看,2003年时,有半数以上的国企是亏损的,随后盈利企业占比就一直上升到2011年的65%,随后十年一直稳定在63%左右。这也意味着,每一年持续有4成国企是亏损的,这种状态长达十年没有改善。

图2|全国国企主要财务指标(2001-2021)

数据来源:中国财政年鉴。单位:%。

从时间线上看,抓大放小的国企改革以后,国企的经营绩效明显改善,净资产收益率从2001年的4.6%上升至2007年的12.1%,总资产报酬率从2001年的3.3%上升到2007年的6.4%,进步非常大。除此以外,偿债能力也有大幅提升,已获利息倍数从2001年的1.9倍上升到2007年的5.8倍。2008年的全球金融危机是一个很大的冲击,当年的经营绩效随即大幅下调,在“四万亿”政策的刺激下,虽然略有反弹,但到2011年以后两个指标双双持续下降。所以,2011年以后的国企利润总额上升,主要是资产规模扩张的结果,并且随着资产扩张的过程,边际收益递减,ROA和ROE不断下降。这也是中国经济过去十几年的写照,非常依赖投资驱动,但投资的边际收益在递减,每投入一块钱带来的GDP和利润在不断下降。

“国企”是个总概念,不同类型国企差异大

国企是一个总概念,可以分为中央国企和地方国企,中央国企又可以分为中央企业(央企)、中央金融企业、中央部门管理企业(部委企业)等。国资委公布的只是国资委管理的中央企业,主要是工业企业,近100家,不包括中央金融企业,也不包括各部委管理的中央国企。而无论是财政部还是国资委,公布的数据都不包括中央金融企业。不同权属的国企,其经营绩效有非常大的差异。按央企、部委企业和地方国企三类,我们分别计算其财务指标,数据如表1所示。国资委秘书长彭华岗介绍2021年央企成绩的时候指出,央企控股境内的上市公司的户数占整个上市公司的7.2%,但贡献了全市场的37.1%的营业收入、31%的净利润、23.3%的现金分红。言外之意,是央企的贡献卓著。央企好不代表国企好。在国企内部,央企的企业数仅占21%,但资产总额占全部国企的26%,而利润更占到了50%。相比之下,地方国企的企业数占74%,总资产占65%,利润仅占39%。所以,央企是非常特殊的存在,总体来看,央企好于部委企业,部委企业好于地方国企业。

表1|分类型国企的财务情况

数据来源:中国财政年鉴。单位:企业数(万户),资产总额(亿元),利润总额(亿元)。中国财政年鉴的实际数字与财政部网站公布的年度国企运行情况略有差异。

按之前的分析,我们消除资产规模的影响,看ROE(净资产收益率)的水平。因为数据原因,我们仅有2019年以前的地方国企的ROE表现,为了排除单独一年的波动,我们采用2017-2019年的3年算术平均进行比较。央企、部委企业、地方国企的ROE分别为6.2%、5.1%和4.1%,盈利能力依次降低。深入到地方各省区之间,央企仍然是一枝独秀,上海、广东、山东次之,在5.6-5.9%之间。上海、广东是中国市场经济最活跃的地区,而部委企业的赢利水平排在山东后面,相当于省份排名中的全国第四。至于地方国企,如图3所示,整个地方国企的水平为4.12%,仅有5个省超过了全国平均水平。所有的中西部地区和大多数东部省份国企的ROE都低于全国国企的平均水平。如果将净资产收益率与地方财政自给率、地方债务水平、人均GDP大体上呈现一定的相关性,自给率越高、人均GDP越高、人均债务水平(相对于人均财政收入)越低,地方国企的ROE就越好。

图3|中央和地方国企的净资产收益率

数据来源:中国财政年鉴。财政自给率=地方本级财政收入/财政支出。左轴单位:%。

国企VS.民企,谁赚钱能力更强?

我们还可以将国企和民企进行对比,因为缺乏全样本数据,我们采用上市公司数据进行分析。在A股上市的企业可谓中国企业中的绩优生,因此采用A股的数据,会存在一定的偏误,总的来说,央企上市的比例非常高,能相对代表央企的平均水平,但上市的民企和地方国企则是优中之优,无法代表民企的总体情况。 如图4所示,能上市的民企,其ROE表现得很好,虽然不如外企,但与中央国企互有胜负,这表明绩优的民企其盈利能力并不弱于中央国企,而在A股上的央企之所以创造了那么多的利润,主要是资产规模庞大导致的,其ROE水平并不高。

图4|分股权性质的A股上市公司净资产收益率(ROE)

数据来源:国泰安。剔除了金融行业、净资产为负、退市的企业,以净资产加权。

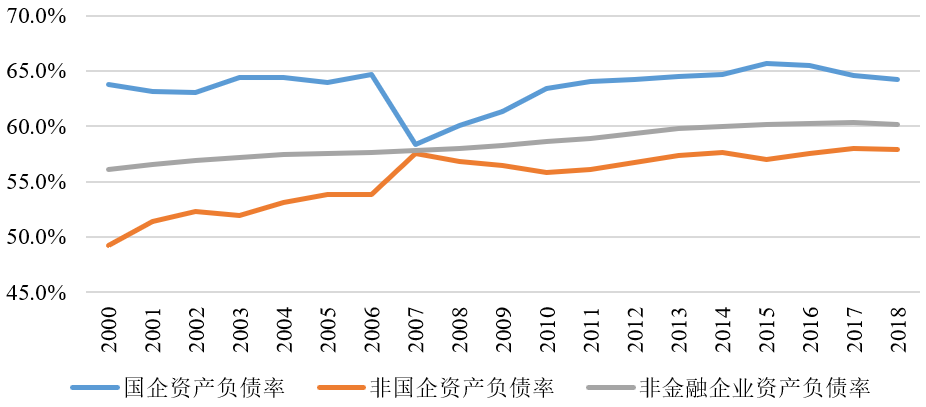

那么,如何理解央企在各类国企中经营绩效最好?如何理解国企的资产规模膨胀得这么快?如图5所示,2008年全球金融危机以后,中国的国有企业的资产负债率非常明显上升,直到2017年去杠杆才缓缓的下降,最近两年国企的杠杆率又开始上升,虽然资产负债率仍然控制在65%的政策以内。

图5 | 按所有制划分的非金融企业资产负债率

数据来源:国家资产负债表研究中心(CNBS)。

为什么国企勇于进行负债规模的扩张?这主要是在负债的过程中,国有企业或多或少沾了国家信用的光,银行敢贷款给他们,给他们的利率也要更便宜一些,他们扩张的成本和负债的难度要低于民营企业。 如图6所示,2009年到2021年的大多数时刻,上市民企的财务费用率(财务费用/营业总收入)都要高于中央国企。2017年去杠杆以后,地方国企的财务费用率也低于上市民企。A股的上市民企是中国民企中最优质的企业,尚且如此,其它未上市的民营的融资环境和财务费用率是可想而知的。这种环境是央企资产规模突飞猛进的基础。

图6|分股权性质的A股上市公司的财务费用率

数据来源:国泰安。剔除了金融行业、营业总收入为负、退市的企业,以营业总收入加权。

国有企业利润增长背后的隐忧

最后,我们还要看到,1998年国企抓大放小改革让国企与民企从竞争关系上发生了变化,与产业全局的国退民进相反,在关键性与基础性行业中国有股权系统性的集中,这些国企与民企所在的竞争行业构成了上下游关系。2015年,香港科技大学的李系、刘学文和王勇三位学者建立了一个模型解释这种现象,国企改革与中国加入WTO以后,下游民营企业在扩张发展的过程中带动了对上游金融、能源、电信等中间产品和服务的需求,而国有企业主要处于这些上游产业,民企的扩张和盈利改善也使得国有企业的赢利快速增长。从这个角度,我们可以理解,为什么央企的ROA、ROE表现要好于部委企业,继而也好于地方国企。从这一点讲,我们也可以理解,为什么东部的上海、广东的地方国企经济绩效比较好,因为这些地区的民企经营状况尚好。从这一点来看,现有产业链的所有制结构,使得在扩张期的国企和民企是互补关系,在经济收缩时期,局面则会分化,如果国企主动做出调整,比如适当的开放,引入活水,提高效率等,既可以降低下游民企的生产成本,避免盈利能力过度恶化,民企的繁荣,也会带动上游需求,也是倒逼国企改革的契机;相反,如果国企此时要保证利润,那么就只能扩大化使用其在产业链中的优势,这时的国企民企虽然分属上下游,但同样存在竞争关系,变成分蛋糕的游戏,这对两者都是伤害。 现任职北京大学新结构经济学研究院的王勇在2017年曾撰文指出,国企“应该尽量剥离本不该由企业承担的社会性负担,同时取消政府补贴,让上游产业中的国有企业与新进入的民营企业真正参与公平的市场竞争,实现优胜劣汰,这样才能真正促进上游产业技术进步与升级,为下游产业的健康发展提供更好的中间产品与中间服务”。在经济增长低迷之际,事关国企和民企的发展局面,这个建议显得尤为重要,需要被认真对待。

国企民企虽然分属上下游,但同样存在竞争关系,如果变成分蛋糕的游戏,这对两者都是伤害。

作者|聂日明

上海金融与法律研究院研究员

7月中旬,国资委公布2022年上半年央企主要经济数据:中央企业实现营业收入19.2万亿元,同比增长12%,实现利润总额1.4万亿元,同比增长7.1%。实现净利润1.1万亿元,同比增长6.1%。累计上交税费1.5万亿元,同比增长14.4%。这些数据说明:国有企业的利润在增长。那么,这个利润水平是高还是低,其影响是什么?这是本文将要讨论的问题。

近十年国企利润总额上升,主要是资产规模扩张的结果

首先,我们来看一下国有企业整体的经营,国企的利润和上缴税费表现得很好。从图1可以看到,自2017年以来,国有企业的营业收入、利润总额和应交税费持续增长。2020年因为新冠疫情防控,略有下降,但2021年基本上补涨回来。两年平均来看,2021年的上涨延续了2017年以来的上涨趋势,没有什么特别的地方。

图1|全国国有及国有控股企业经济运行情况(2021-2021)

数据来源:财政部网站的历年“全国国有及国有控股企业经济运行情况”,不含一级金融企业,以下同。

利润总额和上缴税费的上升原因有很多种,可能是经营效率提高了,同样的资产和净资产带来了更多的收入和利润,也可能是资产膨胀所致。到底是怎么样的呢?相比2014年,2020年全国国企资产规模上升了1.3倍,不过,营业总收入只增加了32%,利润总额增加了41%,收入和利润的增长速度明显低于资产和负债规模。因此,我们需要消除资产规模的影响,进一步考查其经营绩效。分析师一般会采用总资产报酬率(ROA,息税前利润/资产总额)和净资产收益率(ROE,净利润/净资产)来评估企业的经营绩效,前者是指企业运用全部资产的总体获利能力,后者是企业运用自有资本获得净收益的能力。如图2所示,众所周知,中国在1998年进行了抓大放小的国企改革,一些亏损的、中小型以及竞争性行业的国企被推向市场。轻装上阵的国企经营绩效迅速改善,从盈利面上看,2003年时,有半数以上的国企是亏损的,随后盈利企业占比就一直上升到2011年的65%,随后十年一直稳定在63%左右。这也意味着,每一年持续有4成国企是亏损的,这种状态长达十年没有改善。

图2|全国国企主要财务指标(2001-2021)

数据来源:中国财政年鉴。单位:%。

从时间线上看,抓大放小的国企改革以后,国企的经营绩效明显改善,净资产收益率从2001年的4.6%上升至2007年的12.1%,总资产报酬率从2001年的3.3%上升到2007年的6.4%,进步非常大。除此以外,偿债能力也有大幅提升,已获利息倍数从2001年的1.9倍上升到2007年的5.8倍。2008年的全球金融危机是一个很大的冲击,当年的经营绩效随即大幅下调,在“四万亿”政策的刺激下,虽然略有反弹,但到2011年以后两个指标双双持续下降。所以,2011年以后的国企利润总额上升,主要是资产规模扩张的结果,并且随着资产扩张的过程,边际收益递减,ROA和ROE不断下降。这也是中国经济过去十几年的写照,非常依赖投资驱动,但投资的边际收益在递减,每投入一块钱带来的GDP和利润在不断下降。

“国企”是个总概念,不同类型国企差异大

国企是一个总概念,可以分为中央国企和地方国企,中央国企又可以分为中央企业(央企)、中央金融企业、中央部门管理企业(部委企业)等。国资委公布的只是国资委管理的中央企业,主要是工业企业,近100家,不包括中央金融企业,也不包括各部委管理的中央国企。而无论是财政部还是国资委,公布的数据都不包括中央金融企业。不同权属的国企,其经营绩效有非常大的差异。按央企、部委企业和地方国企三类,我们分别计算其财务指标,数据如表1所示。国资委秘书长彭华岗介绍2021年央企成绩的时候指出,央企控股境内的上市公司的户数占整个上市公司的7.2%,但贡献了全市场的37.1%的营业收入、31%的净利润、23.3%的现金分红。言外之意,是央企的贡献卓著。央企好不代表国企好。在国企内部,央企的企业数仅占21%,但资产总额占全部国企的26%,而利润更占到了50%。相比之下,地方国企的企业数占74%,总资产占65%,利润仅占39%。所以,央企是非常特殊的存在,总体来看,央企好于部委企业,部委企业好于地方国企业。

表1|分类型国企的财务情况

数据来源:中国财政年鉴。单位:企业数(万户),资产总额(亿元),利润总额(亿元)。中国财政年鉴的实际数字与财政部网站公布的年度国企运行情况略有差异。

按之前的分析,我们消除资产规模的影响,看ROE(净资产收益率)的水平。因为数据原因,我们仅有2019年以前的地方国企的ROE表现,为了排除单独一年的波动,我们采用2017-2019年的3年算术平均进行比较。央企、部委企业、地方国企的ROE分别为6.2%、5.1%和4.1%,盈利能力依次降低。深入到地方各省区之间,央企仍然是一枝独秀,上海、广东、山东次之,在5.6-5.9%之间。上海、广东是中国市场经济最活跃的地区,而部委企业的赢利水平排在山东后面,相当于省份排名中的全国第四。至于地方国企,如图3所示,整个地方国企的水平为4.12%,仅有5个省超过了全国平均水平。所有的中西部地区和大多数东部省份国企的ROE都低于全国国企的平均水平。如果将净资产收益率与地方财政自给率、地方债务水平、人均GDP大体上呈现一定的相关性,自给率越高、人均GDP越高、人均债务水平(相对于人均财政收入)越低,地方国企的ROE就越好。

图3|中央和地方国企的净资产收益率

数据来源:中国财政年鉴。财政自给率=地方本级财政收入/财政支出。左轴单位:%。

国企VS.民企,谁赚钱能力更强?

我们还可以将国企和民企进行对比,因为缺乏全样本数据,我们采用上市公司数据进行分析。在A股上市的企业可谓中国企业中的绩优生,因此采用A股的数据,会存在一定的偏误,总的来说,央企上市的比例非常高,能相对代表央企的平均水平,但上市的民企和地方国企则是优中之优,无法代表民企的总体情况。 如图4所示,能上市的民企,其ROE表现得很好,虽然不如外企,但与中央国企互有胜负,这表明绩优的民企其盈利能力并不弱于中央国企,而在A股上的央企之所以创造了那么多的利润,主要是资产规模庞大导致的,其ROE水平并不高。

图4|分股权性质的A股上市公司净资产收益率(ROE)

数据来源:国泰安。剔除了金融行业、净资产为负、退市的企业,以净资产加权。

那么,如何理解央企在各类国企中经营绩效最好?如何理解国企的资产规模膨胀得这么快?如图5所示,2008年全球金融危机以后,中国的国有企业的资产负债率非常明显上升,直到2017年去杠杆才缓缓的下降,最近两年国企的杠杆率又开始上升,虽然资产负债率仍然控制在65%的政策以内。

图5 | 按所有制划分的非金融企业资产负债率

数据来源:国家资产负债表研究中心(CNBS)。

为什么国企勇于进行负债规模的扩张?这主要是在负债的过程中,国有企业或多或少沾了国家信用的光,银行敢贷款给他们,给他们的利率也要更便宜一些,他们扩张的成本和负债的难度要低于民营企业。 如图6所示,2009年到2021年的大多数时刻,上市民企的财务费用率(财务费用/营业总收入)都要高于中央国企。2017年去杠杆以后,地方国企的财务费用率也低于上市民企。A股的上市民企是中国民企中最优质的企业,尚且如此,其它未上市的民营的融资环境和财务费用率是可想而知的。这种环境是央企资产规模突飞猛进的基础。

图6|分股权性质的A股上市公司的财务费用率

数据来源:国泰安。剔除了金融行业、营业总收入为负、退市的企业,以营业总收入加权。

国有企业利润增长背后的隐忧

最后,我们还要看到,1998年国企抓大放小改革让国企与民企从竞争关系上发生了变化,与产业全局的国退民进相反,在关键性与基础性行业中国有股权系统性的集中,这些国企与民企所在的竞争行业构成了上下游关系。2015年,香港科技大学的李系、刘学文和王勇三位学者建立了一个模型解释这种现象,国企改革与中国加入WTO以后,下游民营企业在扩张发展的过程中带动了对上游金融、能源、电信等中间产品和服务的需求,而国有企业主要处于这些上游产业,民企的扩张和盈利改善也使得国有企业的赢利快速增长。从这个角度,我们可以理解,为什么央企的ROA、ROE表现要好于部委企业,继而也好于地方国企。从这一点讲,我们也可以理解,为什么东部的上海、广东的地方国企经济绩效比较好,因为这些地区的民企经营状况尚好。从这一点来看,现有产业链的所有制结构,使得在扩张期的国企和民企是互补关系,在经济收缩时期,局面则会分化,如果国企主动做出调整,比如适当的开放,引入活水,提高效率等,既可以降低下游民企的生产成本,避免盈利能力过度恶化,民企的繁荣,也会带动上游需求,也是倒逼国企改革的契机;相反,如果国企此时要保证利润,那么就只能扩大化使用其在产业链中的优势,这时的国企民企虽然分属上下游,但同样存在竞争关系,变成分蛋糕的游戏,这对两者都是伤害。 现任职北京大学新结构经济学研究院的王勇在2017年曾撰文指出,国企“应该尽量剥离本不该由企业承担的社会性负担,同时取消政府补贴,让上游产业中的国有企业与新进入的民营企业真正参与公平的市场竞争,实现优胜劣汰,这样才能真正促进上游产业技术进步与升级,为下游产业的健康发展提供更好的中间产品与中间服务”。在经济增长低迷之际,事关国企和民企的发展局面,这个建议显得尤为重要,需要被认真对待。

风声|国企利润持续增长背后的隐忧最先出现在议报。

from 议报 https://yibaochina.com/?p=247575