但沒人教過,如果「所有的籃子都打翻了」,雞蛋該怎麼辦?

不同的資產類別,面臨的風險不同。當投資者擔憂出現經濟危機時,傾向於賣出高風險資產,買入低風險資產規避;當經濟擴張時,則反之。

目前新冠全球大流行引發的金融動蕩中,則罕見出現各類資產都遭拋售的景象——路透社稱,疫情引發嚴重的經濟擔憂,在金融市場掀起無差別拋售潮,股票、黃金、外匯、大宗商品、發達國家及新興市場債券統統遭拋售。

拋售一切背後的邏輯是什麼?對普通人有何影響?

黃金、「數字黃金」都暴跌

「無差別拋售」,隨著疫情迅速蔓延,以一種瞠目結舌的方式展開。

以3月18日為例,歐洲各股市繼續下跌,亞洲恆生指數跌幅大4%,美股則在這周跌出了2008年後單周最大跌幅的紀錄;傳統的避險資產,之前大量資金湧入的債市也遭拋售而暴跌,十年期美國國債和30年期英國國債都遭到拋售。

「盛世古董,亂世黃金」原本背後的邏輯是,黃金作為硬通貨,在戰爭和金融動蕩時可以很好地抗通脹,而古董則代表高收益高風險的投資品,則隨著經濟發展而水漲船高。

然而黃金也意外地遭到拋售。3月第二周,金價一路下跌,一周跌掉8.6%,創下1983年來最大單周跌幅紀錄。3月18日則再重挫30美元。

不僅黃金在跌,有「數字黃金」之稱的比特幣,跌得更慘。比特幣因為設計總量恆定,不能隨意增發,同時認知度高,因此被認為與黃金類似具有抗通脹屬性。在2018年新興市場惡性通脹中,一些國家如委內瑞拉的民眾會買入比特幣來抵御風險。

3月12日,短短30分鐘,比特幣價格跳水,從7300美元跌至5500美元,第二天繼續下跌,最低時僅3800美元。一天之內,竟被「腰斬」。下跌幅度之大在各類資產中僅見。

這種狀況讓投資者損失慘重。基金領域的龍頭橋水基金,以對抗各種經濟波動的「全天候」基金聞名,成功渡過2008年金融危機甚至盈利,但卻在本輪下跌中遭受了兩位數降幅的損失。

為何「拋售一切」?

連避險資產也遭到拋售的原因之一是,跌的資產太多,投資者只好賣出還有盈利的避險資產來滿足其他領域的流動性。

比如,由於沙特和俄羅斯沒有達成減產協議,國際油價意外暴跌,讓疫情打擊下的市場雪上加霜,一些投資者在大宗商品市場和投資市場雙雙出現流動性危機,只好賣出表現不至於太差的黃金和債券,以補充流動性,應對在這些市場的追繳保證金。

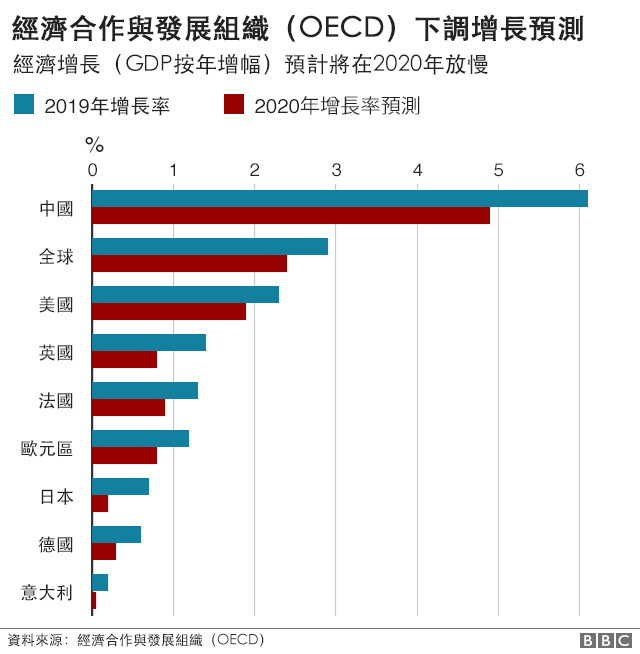

另一個原因是,疫情的影響是全球性的,幾乎所有的主要經濟體都捲入其中。中國和美國則屬於影響最大的國家之列,這兩個國家不僅是全球最大的經濟體,而且一個是全球最大消費市場,一個是全球最大產能國。

這使投資者擔心一場席捲全球的經濟衰退,而不是區域性的。

上一次普遍有這種擔憂是2008年金融危機。在對市場悲觀時,交易員傾向於買入避險資產;但當交易員到了恐慌的程度,就會拋售一切資產,增加流動性。

路透社援引美國銀行的調查稱,市場暴跌使2008年的記憶重現,投資者感到驚慌並紛紛套現,現金持倉比例平均升至5.1%,僅略低於2008年金融危機期間的5.5%。

現金為王?

現金為王的思維下,美元成為「無差別拋售」中唯一的例外。作為流動性最好的貨幣和安全資產,美元強勁上揚,兌所有主要貨幣一路走高。美聯儲甚至先後與14家央行建立互換額度,以緩解全球美元流動性短缺的問題。

「如果說現金為王,那麼美元現金現在是全球的總統,」倫敦ING的外匯策略主管透納(Chris Turner)稱,「所有能賣的,都被賣出套現,轉而買入美元。如果認為這種情況很快會扭轉,那就太傻了,這可能會一直持續到新冠疫情消退。

對普通人意味著什麼

對於並不持有股票、債券等資產的普通人而言,這種情況依然不是好消息。

因為大部分成年人都擁有一份養老金,這些養老金通過各種方式投入股市。

在美國,401k養老金賬戶通過投入基金的方式參與股市;在香港,每個就業人口都要參與的強制性公積金,也可通過基金的方式參與全球股市的投資;即便比較保守的中國大陸的養老金「社保基金」也允許一定比例投資到股市中。

即便連養老金也沒有,依然會產生影響。經濟危機下,消費減少,這些產品產品,或者至少一些部件來自中國、印度等國,工廠開工率降低,意味著當地工人會被減薪,甚至辭退,他們也會進一步減少自己的需求。經濟由於需求減少而陷入某種惡性循環。

對於發展中國家而言,這種打擊尤甚。因為當全球市場動蕩時,全球投資者通常會首先退出新興市場。

獨立智庫海外發展研究所(ODI)的經濟學家兼高級研究人員拉加(Sherilynn Raga)表示,「流入的錢少了,這個國家的經濟就會表現不佳,通常會進一步導致貨幣貶值。貨幣貶值可能意味著生活成本上升。」

對於發展中國家來說,債務是司空見慣的,而貨幣貶值意味著這些國家必須更加努力地償債。

各國政府甚至不得不削減衛生和社會服務經費,以償還債務。

如何救市

為了穩住經濟,美聯儲的貨幣政策快速出台,在兩次「緊急降息」後,聯邦儲備金利率降至接近零。證券市場卻被又快又急的降息嚇壞了,創下單周最大跌幅,之後再次刷新這一紀錄。

「貨幣寬鬆無法真正扭轉風險偏好,真正有用的是強有力的防疫措施、是疫苗、是特效藥,而貨幣寬鬆的安慰劑是沒用的。」粵開證券首席經濟學家李奇霖表示,投資者需要關注的是疫情能否有效防控,美聯儲能做的是只是延緩出清的時間,在疫情沒控制前,無法改變出清的命運。

中國金融四十人論壇高級研究員張斌認為,這種環境下的市場很脆弱,正常運行都艱難更不用提投資,貨幣條件放鬆對激發市場擴大消費和投資有幫助但遠遠不夠。擴大財政支出不能缺位。

月25日,美國白宮官員稱,參議院和特朗普政府官員已經就一項大規模經濟刺激法案達成協議,以減輕新冠病毒疫情對經濟的影響。該刺激計劃的規模預計為2萬億美元。

東京三菱UFJ國際投信首席基金經理人石金淳表示,「這肯定是個很大的數字,相當於美國國內生產總值(GDP)的10%左右,這應該能夠支撐股市及其他冒險交易。」

石金淳認為,中期而言美國已經提出一套非常強大的財政及貨幣政策。在這麼多的政策援助下,我們可能已經見到美國股市底部。

有什麼好消息嗎?

疫情洶湧,當人們面臨失業的風險和生命的威脅時,很難找到什麼好消息。

但是,從純粹投資角度來講,較低的股價,提供更好的買入機會,以期待它們在未來會逐步漲到高點。

確實,購買股票的最佳時機,就是復蘇之前的最低價。

但是專家警告,任何想要抄底的投資者都要面臨股市進一步下滑的風險。

from BBC中文 http://www.bbc.com/zhongwen/trad/business-52032628